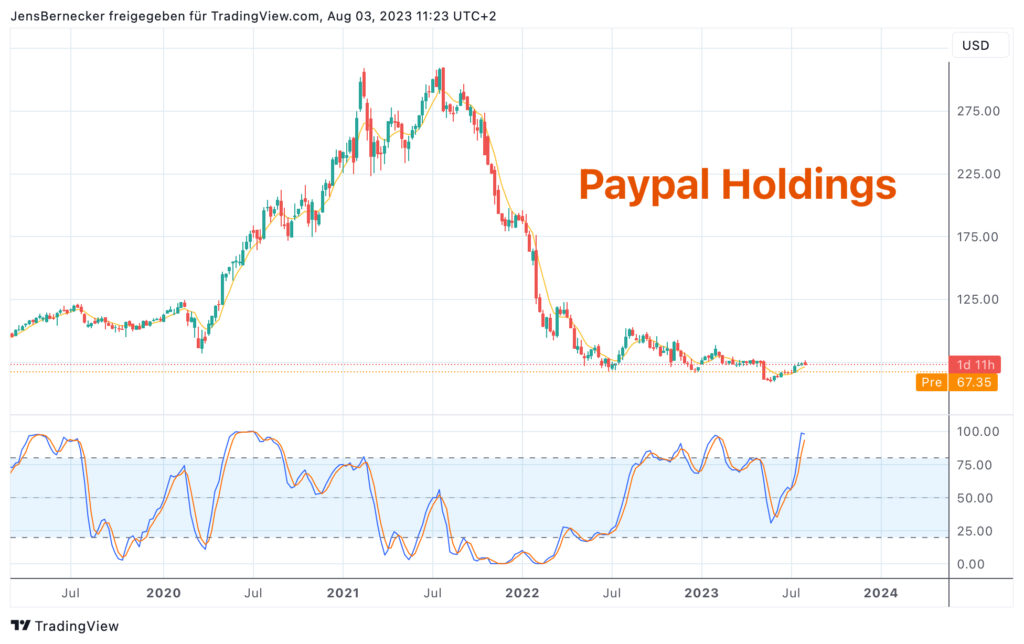

PayPal fielen um fast 8 %, nachdem das Unternehmen Ergebnisse veröffentlicht hatte, die den Prognosen der Analysten entsprachen. Der Zahlungsverkehrsdienstleister meldete einen bereinigten Gewinn von 1,16 Dollr pro Aktie, was den Erwartungen der Analysten entsprach. Der Umsatz lag mit 7,29 Mrd. Dollar über den Erwartungen i.H.v. von 7,27 Mrd. Dollar. Was bedeutet das für die Story?

PayPal wächst nicht mehr besonders schnell und für ein Unternehmen, das eindeutig nicht mehr wächst, bedeutet dies, dass sich die Aktionärsbasis verlagern muss. Die Aktionäre, die sich für PayPal als schnell wachsendes Unternehmen interessieren, werden sich damit abfinden, dass die Zeiten des schnellen Wachstums vorbei sind. Und es wird eine neue Gruppe von Anlegern hinzukommen, die sich stark auf die Rentabilität von PayPal konzentrieren wird, so dass alle anderen Überlegungen, einschließlich der zugrundeliegenden Geschichte, in den Hintergrund treten.

Darüber hinaus hat PayPal in den letzten zwei Jahren bei zahlreichen Gelegenheiten dazu geneigt, seine Prognosen zu aggressiv zu formulieren, um dann später seine ursprüngliche Prognose nach unten korrigieren zu müssen. Die neuen Anleger werden sich dieser Dynamik bewusst sein und verlangen eine große Sicherheitsmarge.

Aber selbst unter Berücksichtigung all dieser Überlegungen sind wir der Meinung, dass es Sinn macht, das 11-fache des EPS für ein Unternehmen zu zahlen, das sein Ergebnis eindeutig im hohen Zehnerbereich steigert.

PayPal hatte in den letzten Jahren mit Herausforderungen zu kämpfen; der Aktienkurs ist gesunken und der CEO wurde ausgewechselt. Diese Faktoren sind jedoch bereits in der Aktie eingepreist. Als reifes Unternehmen erlebt PayPal kein schnelles Wachstum mehr, hat aber die Möglichkeit, sich auf die Maximierung der Rentabilität und die Rückführung von Kapital an die Aktionäre zu konzentrieren.

Darüber hinaus gibt es Grund zu der Annahme, dass PayPal im Jahr 2024 ein Non-GAAP EPS von etwa 6 Dollar erzielen kann. Mit einer Bewertung von wie gesagt dem 11-fachen des Gewinns pro Aktie im nächsten Jahr sehen wir PayPal als überzeugende Gelegenheit, insbesondere in Anbetracht seiner starken Rentabilität. Obwohl es einige Bedenken gibt, wie z.B. die aggressiven Prognoserevisionen der Vergangenheit und eine Verschiebung der Aktionärsbasis, bleiben wir aufgrund der attraktiven Bewertung und des Gewinnwachstumspotenzials optimistisch für die Aktie.